Дивиденды индекса ММВБ

Формирование портфеля из 8 акций с предполагаемым 20-процентным уровнем доходности. Цель – опережение индекса ММВБ. Сроки инвестирования – от года до полутора лет.

Идея по-прежнему представляет интерес. По результатам на середину лета 2017 года видны положительные итоги. Учитывая дивиденды, видим 6.9-процентную доходность. Индекс ММВБ со старта упал на 2.8 процента. Возможно дальнейшее удержание длинных позиций.

Отечественный рынок ценных бумаг, начиная с текущего года, в большинстве своем показывал отрицательную динамику. Любая российская голубая фишка сегодня торгуется ниже уровня закрытия 2016 года. В последнее время ситуацию усугубляют сложные отношения РФ и Штатов, испортившиеся, в том числе, из-за сирийских вопросов. Эмоциональность игроков спровоцировала распродажи на рынке. Однако нынешнее падение индекса ММВБ ниже 2 тысяч пунктов можно считать временной корректировкой для восходящего тренда, демонстрируемого в течение последних трех лет. Каждая прежняя геополитическая просадка окупала себя в дальнейшем.

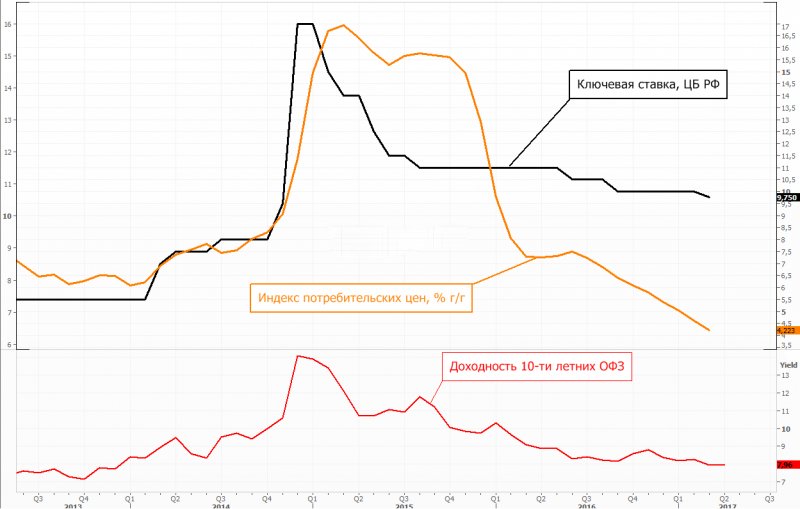

Общее падение уровня экономических ставок можно назвать ключевым драйвером роста отечественного рынка. По последней информации, уровень инфляции в России колеблется на уровне 4,25% г/г. Величина основной ставки Банка РФ – 9,7% расхождение можно назвать аномальным, таких показателей мы не видели уже долгие годы. Сейчас рынок еще предлагает несколько надежных финансовых инструментов со средней доходностью в 8%. Но с уменьшением инфляции ставки по ОФЗ, банковским вкладам и прочим инструментам могут продолжить снижаться, «проталкивая» инвестиционный капитал на фондовые рынки.

Учитывая текущее положение дел, мы рекомендуем приобретать надежные дивидендные истории. Упустите момент, и рынок переоценит их капитализацию, снизив возможную доходность.

Сегодня рынок предлагает немало акций с предполагаемыми значительными выплатами дивидендов. Но не принимайте в расчет только это: для увеличения стоимости в течение года и более ценным бумагам требуются фундаментальные основания.

Сделав анализ всех более-менее ликвидных предложений, специалисты советуют выбирать для инвестиционного портфеля:

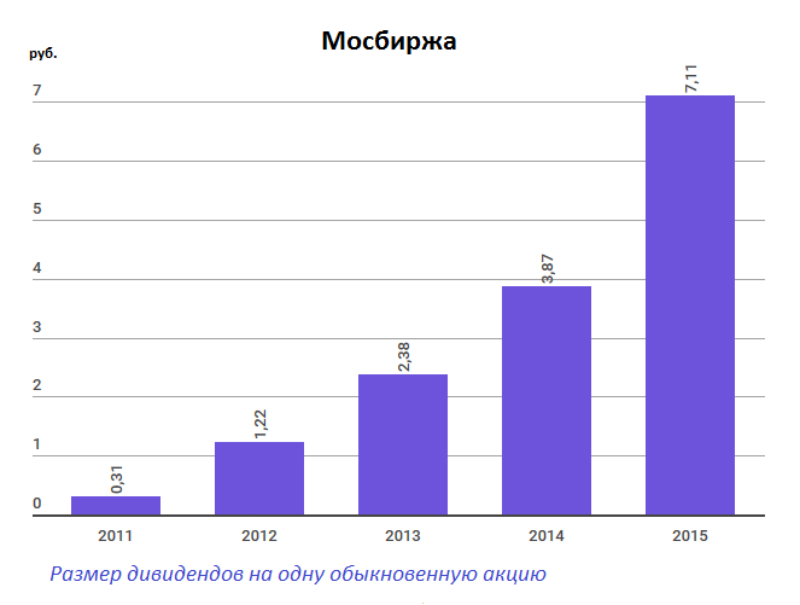

Московская Биржа. Стабильное предприятие, величина выплат по дивидендам у которого растет с каждым годом. По результатам прошлого года, величина чистого дохода несколько упала. Но руководство все-таки согласилось на увеличение выплаты. В долгосрочной перспективе компания имеет только плюсы.

Нынешняя стоимость – 108,3 рублей – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 7,68 рубля или 7,1%.

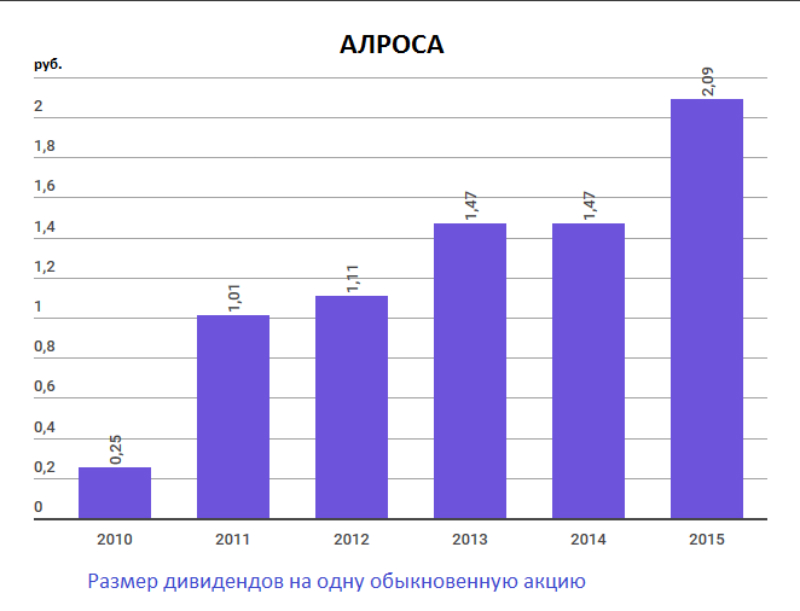

Арлоса. В прошлом году фирма значительно увеличила показатели чистого дохода и сократила долговую нагрузку. Это государственное предприятие, которое (по обнародованной менеджментом информации) в 2016 году получило чистую прибыль в размере 131 миллиарда рублей.

Нынешняя стоимость – 88,2 рубля – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 8,92 рубля или 10,1%.

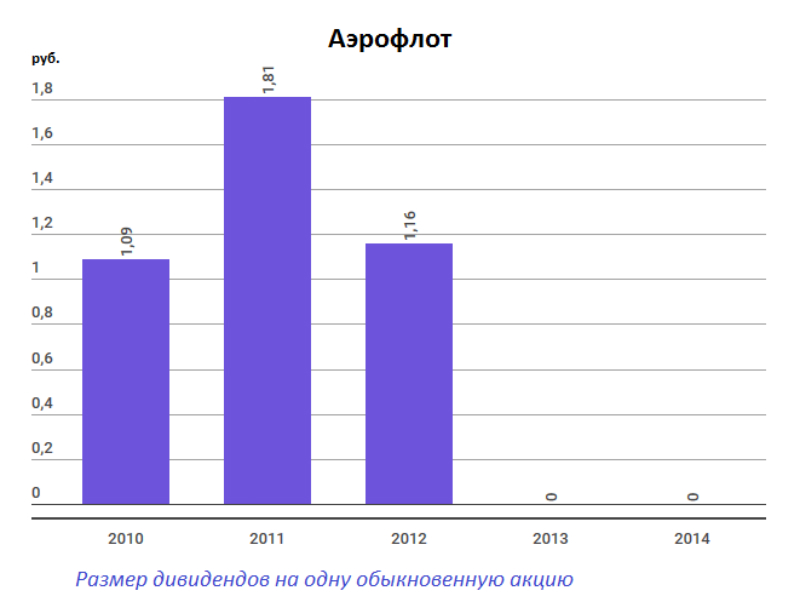

Аэрофлот. Отличается постоянным ростом и прекрасной системой менеджмента. В течение последних 4 лет концерн не выплачивал дивиденды из-за убытков. Однако в настоящее время положение дел существенно изменилось. Мы видим перед собой государственную организацию, которая по итогам прошлого года должна заплатить половину своего дохода по МСФО. В долгосрочной перспективе акции возрастут в цене выше 200 рублей. Аэрофлот продолжает генерировать доход: повышенные дивиденды, предположительно, можно получить и по результатам текущего года.

Нынешняя стоимость – 167,1 рубля – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 17,5 рубля или 10,5%.

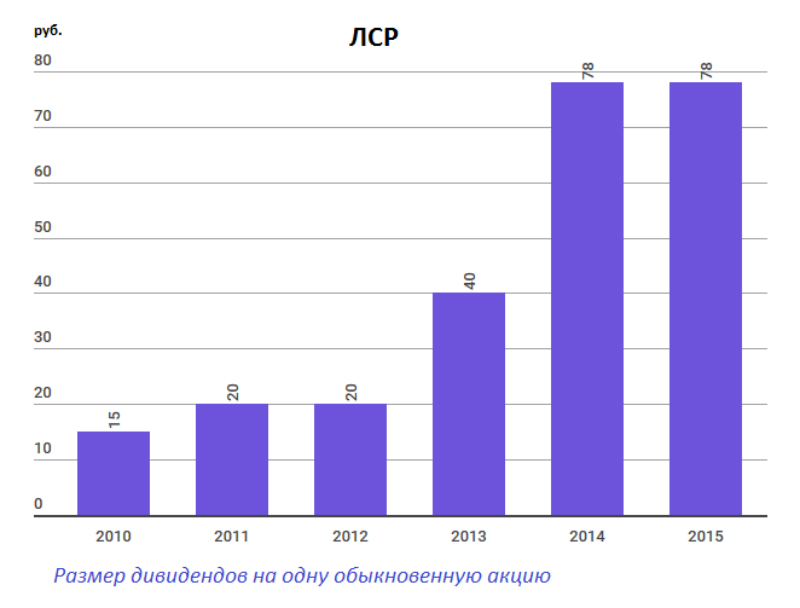

ЛСР. Консервативные инвесторы, учитывая снижение доходности банковских депозитов, возвращаются на рынок недвижимости. Покупка жилья ради инвестирования вновь становится выгодной идеей. По мере восстановления нормальной экономической ситуации цены на квадратные метры будут расти, спред с доходностью по депозитам – сужаться. Кроме того, риски при таком инвестировании минимальные.

Процентные ставки по ипотечному кредитованию медленно, но верно идут вниз. Если прогнозы Центробанка относительно инфляции сбудутся, то ставки по ипотеке могут пуститься ниже психологических 10%. Повышение инвесторского интереса к недвижимости выгодно для компании.

Процентные ставки по ипотечному кредитованию медленно, но верно идут вниз. Если прогнозы Центробанка относительно инфляции сбудутся, то ставки по ипотеке могут пуститься ниже психологических 10%. Повышение инвесторского интереса к недвижимости выгодно для компании.

ЛСР имеет благоприятную историю по дивидендам. 75% чистого дохода предприятие передает на выплаты по ним. Вертикальная интеграция и существенная денежная позиция позволяет дивидендам компании не зависеть от курса национальной валюты. Как заявляют представители фирмы, за прошлый год дивиденды составят за 1 акцию 78 рублей.

Нынешняя стоимость – 909,5 рублей – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 78 рублей или 8,5%.

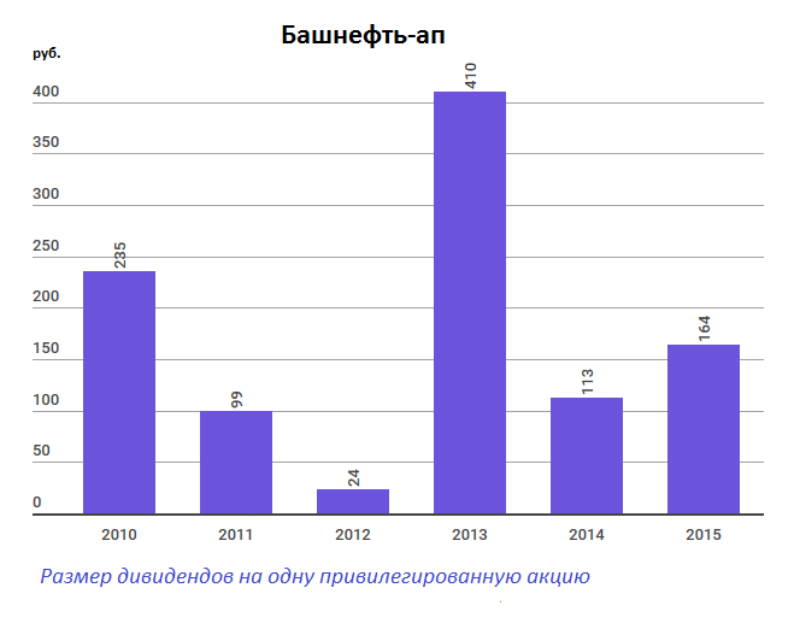

БАШНЕФТЬ-АП. Стоимость каждой ценной бумаги в 2016 году составила 164 рубля. Свою политику фирма будет вести и в дальнейшем, поэтому принимая в расчет снижение чистого дохода на 1,2,7%, дивиденды по одной акции по результатам прошлого года - примерно 142 рубля. К слову, ни одни другие акции компаний нефтегазовой сферы не могут похвастаться такой высокой потенциальной доходностью. Снизить величину выплат по дивидендам в текущем году могут только политические события.

Нынешняя стоимость – 1225 рублей – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 142 рубля или 11,6%.

Нынешняя стоимость – 1225 рублей – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 142 рубля или 11,6%.

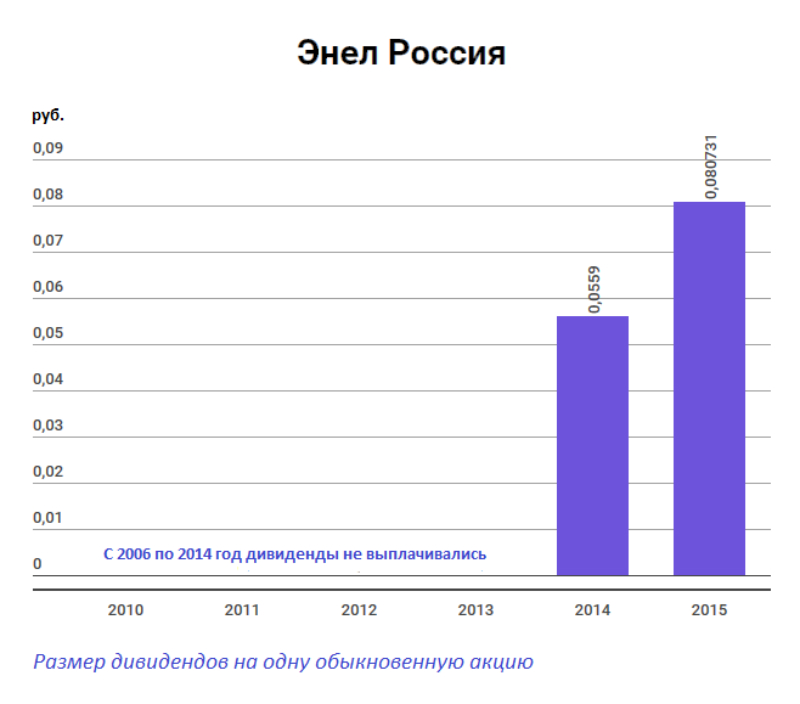

ЭНЕЛ-Россия. Ожидать высоких дивидендов по результатам прошлого года не следует. Но в дальнейшем ситуация может измениться. В текущем году в планах компании отдать на выплаты по дивидендам 60% чистого дохода, в будущем – 65%.

Кроме того, если Рефтинская ГРЭС будет успешно продана, что входит в планы фирмы, инвесторы могут получить дополнительный бонус в виде повышенных спецдивидендов.

С учетом предполагаемого нами периода инвестирования (12-18 месяцев), доходность окажется выше среднерыночной.

С учетом предполагаемого нами периода инвестирования (12-18 месяцев), доходность окажется выше среднерыночной.

Нынешняя стоимость – 1,06 рубля – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 0,068 рубля или 6,8%. В нынешнем году доходность может составить более 10%.

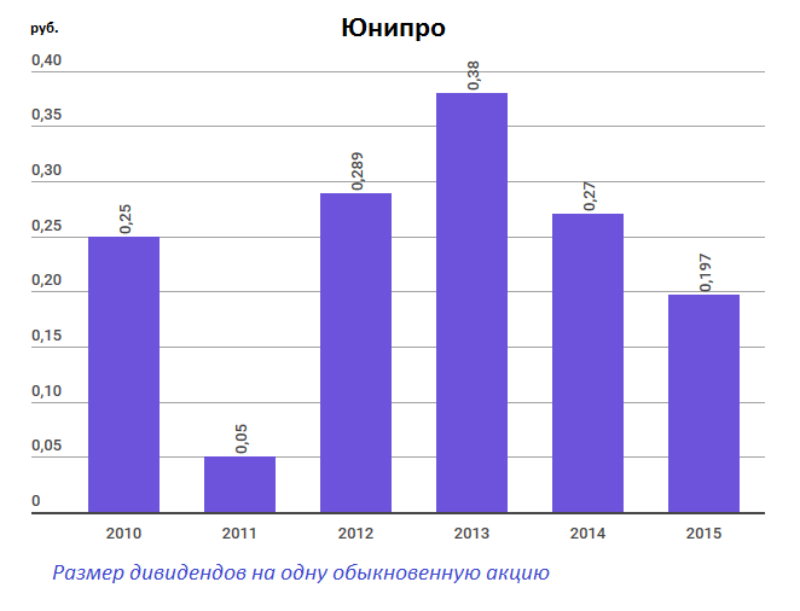

ЮНИПРО. Согласно выбранной политике, фирма отдает на выплату дивидендов более половины чистого дохода. Авария на Березовской станции понизила доходность. Но с учетом предполагаемого нами периода инвестирования, дидоходность окажется выше среднерыночной. Кроме того, акции фирмы существенно просели, а значит, стали для нас привлекательнее. Можно рассчитывать на то, что за прошедший год дивидендские выплаты составят примерно 0,17 рублей.

Нынешняя стоимость – 2,63 рубля – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 0,17 рубля или 6,6%. В нынешнем году доходность может заметно возрасти.

Нынешняя стоимость – 2,63 рубля – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию 0,17 рубля или 6,6%. В нынешнем году доходность может заметно возрасти.

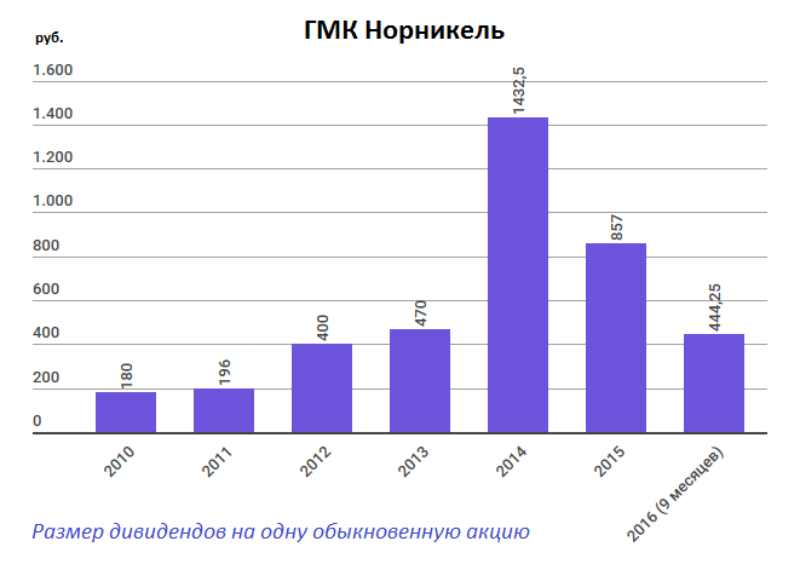

ГМК НОРНИКЕЛЬ. У Норильского Никеля стабильная история дивидендов. С учетом показателей прошлого года, фирма отдаст за 2016 год 914 рублей (около 40% из которых уже выплачены).

Дивидендную политику организации можно назвать нестандартной. Акционеры получают 60 процентов от EBITDA в том случае, если соотношение Net Debt/EBITDA остается менее 1,8. По результатам прошлого года значение оказалось только 1,2. В связи с этим можно рассчитывать на то, что дивиденды окажутся максимальными. Вероятность того, что отметка 1,8 в течение ближайших пары лет будет преодолена, невысокая. Следовательно, величина дивидендов также не пойдет вниз.

В общем, о НОРНИКЕЛЬ можно дать только благоприятную оценку. Запущенная три года назад модернизация фирмы сейчас идет самыми активными темпами. Уменьшение объемов выпуска металлов не должно вызывать панику. Таким образом, компания избавляется от невыгодных или низкомаржинальных производственных мощностей.

В общем, о НОРНИКЕЛЬ можно дать только благоприятную оценку. Запущенная три года назад модернизация фирмы сейчас идет самыми активными темпами. Уменьшение объемов выпуска металлов не должно вызывать панику. Таким образом, компания избавляется от невыгодных или низкомаржинальных производственных мощностей.

Нынешняя стоимость – 9012 рублей – 1 акция. Доходность по дивидендам за прошедший год: за каждую акцию оставшиеся 470 рублей или 5,2% (плюс – на протяжении 12-18 месяцев еще приблизительно 9,5%).

Можно ли опередить индекс ММВБ? Подводим итоги

Сейчас мы рассказали об акциях 8 компаний и о том, почему мы считаем их наиболее выгодными и надежными. Предполагаем, что в течение будущих 12-18 месяцев динамичность нашего «дивидендного фонда» сможет опередить по уровню доходности индекс ММВБ. Дивиденды кажутся более устойчивым инструментом при падениях рынков и показывают больший рост при его подъемах.

Капитализация любой дивидендной организации может возрасти лишь при нисходящей траектории ставок в экономике России.

Иные российские ценные бумаги с довольно высокой доходностью по дивидендам в расчете на ближайшие год-полтора – это акции МРСК Центра, МОЭСК, Ростелекома, Мегафона, РосСЕти, Ленэнерго и Северстали. Но риски этих инвестиционных инструментов повышенные в сравнении с теми, что мы указали выше.

Для того чтобы подвести итоги рассмотренной идее, предлагаем таблицу с нынешними расценками на представленные активы, их доли и текущий индекс ММВБ. Спустя 18 месяцев можно будет ознакомиться с динамикой индекса ММВБ и изученного нами портфеля.

Обыкновенные или привилегированные акции Сбербанка

Обыкновенные или привилегированные акции Сбербанка

Инвестиции в акции ЛСР

Инвестиции в акции ЛСР

Разбираемся с акциями Сбербанка: стоимость, перспективы и инвестиционный потенциал

Разбираемся с акциями Сбербанка: стоимость, перспективы и инвестиционный потенциал

Все о дивидендах: виды, определение и как получить доход от акций

Все о дивидендах: виды, определение и как получить доход от акций

Стратегии инвестирования: выбор и применение для достижения финансовых целей

Стратегии инвестирования: выбор и применение для достижения финансовых целей

Инвестиции в акции Мостотрест

Инвестиции в акции Мостотрест

Главные участники рынка акций: кто они и как влияют на инвестиции

Главные участники рынка акций: кто они и как влияют на инвестиции

Анализ доходности НПФ Росгосстрах: инвестиционные стратегии и результаты

Анализ доходности НПФ Росгосстрах: инвестиционные стратегии и результаты

Основы работы с ценными бумагами: признаки, предназначение, классификация и способы заработка

Основы работы с ценными бумагами: признаки, предназначение, классификация и способы заработка

Руководство по получению дивидендов: как получать доход от акций

Руководство по получению дивидендов: как получать доход от акций

Основы диверсификации: распределение рисков и умное инвестирование

Основы диверсификации: распределение рисков и умное инвестирование

Инвестиции для начинающих: Как начать инвестировать и выбрать подходящие инструменты

Инвестиции для начинающих: Как начать инвестировать и выбрать подходящие инструменты

Редактор:

Редактор: