Инвестиции в акции ЛСР

9 октября 20173 959

Приобретение акций ЛСР – перспективная идея. Активы можно хранить в портфелях с долгосрочной или среднесрочной перспективой. В конце июня реестр для получения дивидендов закрыли. Стоимость одной акции составляет 78 рублей.

Приобретение акций ЛСР – перспективная идея. Активы можно хранить в портфелях с долгосрочной или среднесрочной перспективой. В конце июня реестр для получения дивидендов закрыли. Стоимость одной акции составляет 78 рублей.Рынок недвижимости – что мы видим сегодня?

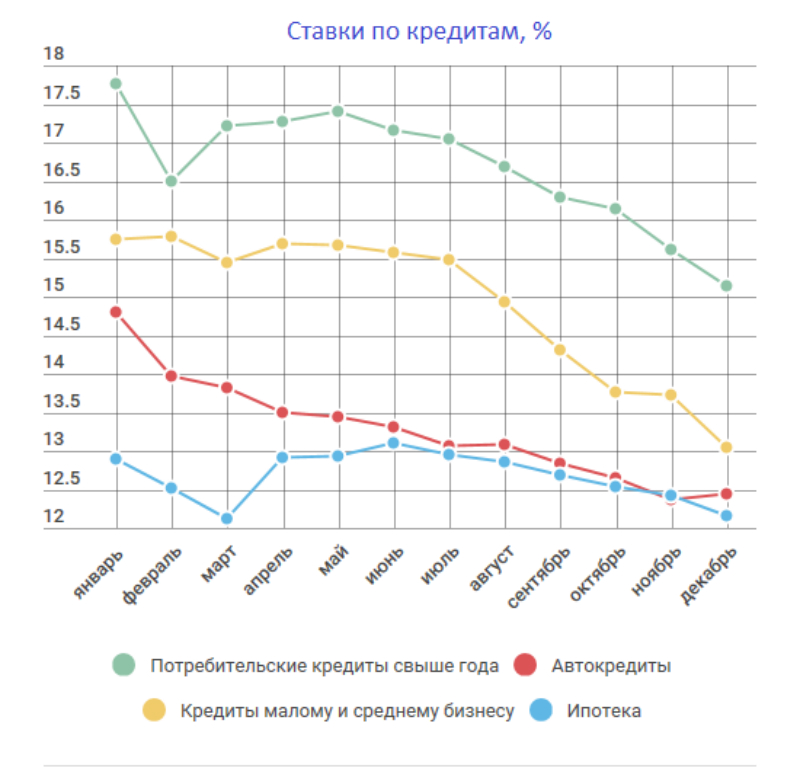

Консервативные инвесторы возвращаются на рынок недвижимости. Что послужило толчком к этому? Снижение инфляции к целевому уровню Центробанка на уровне четырех процентов. Главными факторами также остаются: возможное возрастание цен на квартиры (с учетом стабилизации экономической ситуации), сужение спреда с доходностью по депозитным счетам, минимальные риски инвестирования.Со снижением ставок по ипотеке возрастают объемы ипотечных программ. АИЖК и самые крупные банковские организации России медленно, но верно уменьшают ипотечные ставки. По мнению специалистов, до конца текущего года процентная ставка может упасть ниже психологических 10%.

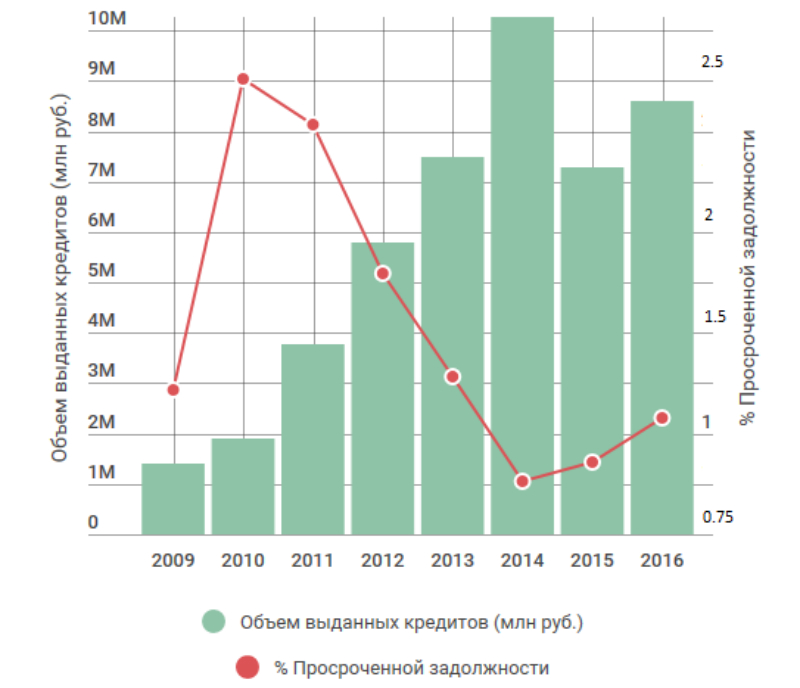

Ипотечные кредиты на жильё

Ипотечное кредитование становится привлекательнее. За 2017 году объемы ипотеки на приобретение новых квартир возросли на 15%. Хотя и не достигли рекорда 2014 года. Отметим также, что с первого квартала прошлого года ипотека «подешевела» меньше чем на сотню пунктов, а кредитные ставки для корпоративного сектора и физических лиц сократились примерно на 230 пунктов. Ожидается сокращение спреда.

Ипотечный рынок нашей страны имеет хороший потенциал. По информации от Росстата и Центробанка, общие ипотечные объёмы от ВВП составляют только 5,3%, тогда как в развивающихся государствах этот показатель - до 30%. А в развитых – от 40% до 100%. В список крупнейших и известных девелоперов, являющихся главными бенефициарами такого «бума», и предлагающих свои акции, входят: Эталон, ЛСР и ПИК. Мы рекомендуем ЛСР.

По прежним заверениям, в долгосрочной перспективе Минстроя – ежегодное введение 140 миллионов квадратных метров жилья. В текущем году общие объемы в сегменте возведения новостроек составят приблизительно 80 миллионов квадратов (показатели приближены к цифрам прошлого года). К 2023 году в планах выйти на уровень в 100 миллионов квадратов, а потом и на 140 миллионов квадратных метров. То есть, на каждого россиянина должно приходиться по 1 квадрату. Также в планах Министерства строительства – поддержка разных форм сегмента (выдача субсидий на строительство, ставки и т.д.). Государственная поддержка может оказать неоценимую помощь крупным девелоперским компаниям России.

По прежним заверениям, в долгосрочной перспективе Минстроя – ежегодное введение 140 миллионов квадратных метров жилья. В текущем году общие объемы в сегменте возведения новостроек составят приблизительно 80 миллионов квадратов (показатели приближены к цифрам прошлого года). К 2023 году в планах выйти на уровень в 100 миллионов квадратов, а потом и на 140 миллионов квадратных метров. То есть, на каждого россиянина должно приходиться по 1 квадрату. Также в планах Министерства строительства – поддержка разных форм сегмента (выдача субсидий на строительство, ставки и т.д.). Государственная поддержка может оказать неоценимую помощь крупным девелоперским компаниям России.Положение дел в городах присутствия ЛСР

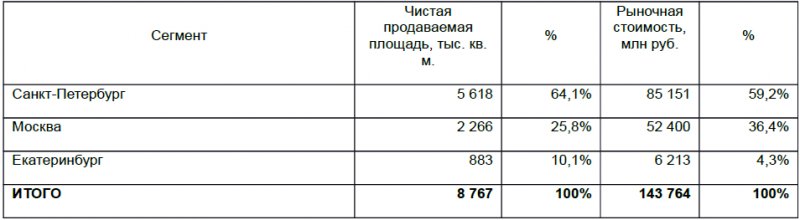

По большей части ЛСР ведет свою работу в крупных отечественных городах – столице и Подмосковье, Питере и Ленобласти, Свердловской области и Екатеринбурге. Следует учитывать, что в ориентированных на бизнес компании мегаполисах спрос на порядок быстрее отвечает на нынешние изменения рынка. Столичному рынку жилья удалось восстановиться благодаря росту продаж новых объектов в прошлом году (на 11%). Количество операций по купле-продаже квартир, осуществлённых с помощью ипотеки, повысилось в 2016 году на 33%. Первичный московский рынок жилья показал 82-процентный рост за прошедший год. В сравнении с 17% 2015 года, его доля в общем объеме операций возросла до 28%. Что касается вторичного рынка столицы, то здесь количество сделок по продаже жилой недвижимости снизилось на 4%. Судя по этой информации, возродившийся потребительский спрос можно отнести исключительно к рынку новостроек. Рынки регионов за границей Москвы и северной столицы слегка отстали.

Столичному рынку жилья удалось восстановиться благодаря росту продаж новых объектов в прошлом году (на 11%). Количество операций по купле-продаже квартир, осуществлённых с помощью ипотеки, повысилось в 2016 году на 33%. Первичный московский рынок жилья показал 82-процентный рост за прошедший год. В сравнении с 17% 2015 года, его доля в общем объеме операций возросла до 28%. Что касается вторичного рынка столицы, то здесь количество сделок по продаже жилой недвижимости снизилось на 4%. Судя по этой информации, возродившийся потребительский спрос можно отнести исключительно к рынку новостроек. Рынки регионов за границей Москвы и северной столицы слегка отстали.В каком состоянии находятся дела компании сегодня?

ЛСР помогает восстанавливать спрос на объекты жилья. Большинство активов концерна располагаются в мегаполисах: ведь здесь конкурирующие друг с другом банки делают ипотечное кредитование все доступнее. Кроме того, тут население имеет более динамичные и легче восстанавливаемые доходы. Фирма не столь зависима от изменений стоимости рубля, за счет вертикальной интеграции. Цена на квадратный метр жилья от этого девелопера за год поднялась на 12%. Компания может похвастаться хорошо сбалансированным портфелем по разным областям недвижимости, благодаря чему она может делать предложения, ориентированные на потребителей разных групп.

Фирма не столь зависима от изменений стоимости рубля, за счет вертикальной интеграции. Цена на квадратный метр жилья от этого девелопера за год поднялась на 12%. Компания может похвастаться хорошо сбалансированным портфелем по разным областям недвижимости, благодаря чему она может делать предложения, ориентированные на потребителей разных групп.В 2016 году рыночная цена портфеля проектов ЛСР составила 143,89 миллиардов рублей. Кстати, на конец весны текущего года капитализация фирмы равнялась приблизительно 95 миллиардам рублей.

История дивидендов компании стабильна: фирма отдает на выплаты свыше 75% чистого дохода. Большая денежная позиция и вертикальная интеграция позволяет дивидендам компании не зависеть от колебаний национальной валюты.

Рассказывая про свои годовые результаты, представители ЛСР упомянули о том, что дивиденды за прошлый год снова могут составить около 75 рублей за 1 ценную бумагу. Это соответствует показателям выплат 2015 года и 86% чистого дохода организации. Доходность по дивидендам сравнительно с нынешним уровнем – примерно 8,5% - более среднерыночного показателя.

Можно сказать, что компания ЛСР недооценена, несмотря на свою торговлю с существенными дисконтами к конкурентам по показателю EV/EBITDA с развивающихся рынков (примерно 45%). Дисконт можно отметить и по отношению к главным аналогам локального рынка – Эталону и ПИК.

В нынешнем году показатели Net Debt/EBITDA значительно возросли, составив чуть более 1,5. Но по сравнению со многими конкурентами, такой уровень все же консервативнее. Напомним об относительно низкой цене долга, за счет которой возможна успешная реализация капиталоемких проектов. В прошедшем году средние ставки для компании упали почти на 1%, составив 10,89%. Поэтому финансовую стабильность организации ставить под сомнение не стоит.

По сравнению с планами ЛСР, уровень продаж в 2016 году возрос на 2,5% слабее. Искать тут негативные моменты не следует – это закономерное последствие роста стоимости на 15%, целиком покрывшее невыполненный план. Доходы же показали рекордные 98 миллионов рублей (плюс 13% по отношению к прошлому году).

По сравнению с планами ЛСР, уровень продаж в 2016 году возрос на 2,5% слабее. Искать тут негативные моменты не следует – это закономерное последствие роста стоимости на 15%, целиком покрывшее невыполненный план. Доходы же показали рекордные 98 миллионов рублей (плюс 13% по отношению к прошлому году). EBITDA сегмента по изготовлению стройпродукции продолжает заметно расти: до 4,32 миллиардов рублей от 3,52 миллиардов рублей в 2016 году.

В прошлом падающий рынок увлек за собой акции ЛСР на 10,5% от максимумов, наблюдавшихся в начале нынешнего года. Бумаги проигрывали локальным конкурентам Эталона и ПИК, в связи с чем по ключевым рыночным мультипликаторам спрэды увеличились. С начала 2016 года основным конкурентам развивающихся рынков удалось существенно подрасти. Это повысило привлекательность акций ЛСР на текущих уровнях.

Ценными бумагами торгуют на восходящем долгосрочном канале, отлично просматривающемся на дневном интервале. Нынешние уровни цен, учитывая общий благоприятный взгляд на положение дел в ЛСР, позитивны для приобретения с планируемым сроком инвестирования в 1,5-2 года. Но наша инвестидея предполагает все-таки меньшие горизонты.

Наши рекомендации инвесторам

Приобретение ценных бумаг ЛСР по нынешнему уровню 919 рублей на две трети планируемых объемов. 1/3 часть финансов должна быть оставлена из-за возможного риска снижения стоимости до прежних 870 рублей. Среднесрочные цели роста – возвращение к уровню 1050 рублей в течение 5 – 8 мес. Планируемый уровень доходности: дивиденды 8,5%, плюс – 14,1% капитализации. Напомним, что в прошлые несколько лет реестр под дивиденды закрывали в середине апреля.

ранее на сайтеСохраняйте свои сбережения разумно: многообразие способов хранения денег

следующий материалИнвестиции в акции Мостотрест

Дивиденды индекса ММВБ

Дивиденды индекса ММВБ

Ипотечное вложение: всё, что нужно знать о его особенностях, назначении и применении

Ипотечное вложение: всё, что нужно знать о его особенностях, назначении и применении

Все о дивидендах: виды, определение и как получить доход от акций

Все о дивидендах: виды, определение и как получить доход от акций

Обыкновенные или привилегированные акции Сбербанка

Обыкновенные или привилегированные акции Сбербанка

Руководство по получению дивидендов: как получать доход от акций

Руководство по получению дивидендов: как получать доход от акций

Главные участники рынка акций: кто они и как влияют на инвестиции

Главные участники рынка акций: кто они и как влияют на инвестиции

Вложения в квартиры: основы, стратегии и советы для инвесторов

Вложения в квартиры: основы, стратегии и советы для инвесторов

Разбираемся с акциями Сбербанка: стоимость, перспективы и инвестиционный потенциал

Разбираемся с акциями Сбербанка: стоимость, перспективы и инвестиционный потенциал

Инвестиции в активы: разбор основных инструментов и стратегий для успеха на финансовых рынках

Инвестиции в активы: разбор основных инструментов и стратегий для успеха на финансовых рынках

Акции: общий обзор ценных бумаг

Акции: общий обзор ценных бумаг

Время для покупки акций: когда это лучше делать?

Время для покупки акций: когда это лучше делать?

Как зарабатывать на акциях: стратегии и советы для успешных инвестиций

Как зарабатывать на акциях: стратегии и советы для успешных инвестиций

Новое на сайте:

5 февраля 2025272

Открытие расчётного счёта — важный этап в деятельности индивидуального предпринимателя. ЛОКО-Банк предлагает быстрый и...

24 августа 20231 928

Этот материал исследует, как изменения в налоговой политике влияют на корпоративные финансы, и делает акцент на...

24 августа 20232 053

Эта статья представляет собой глубокое погружение в мир финансовых показателей, которые определяют здоровье компании....

18 июня 20232 291

В этой статье мы рассматриваем понятие IPO, его важность для финансового рынка и последствия для компании, проводящей...

Редактор:

Редактор: