Бизнес-карта с кешбэком и другие банковские сервисы для предпринимателей

Проверка контрагентов

Как оценить надёжность будущего бизнес-партнёра? Где искать информацию о контрагентах для сотрудничества? Конечно, можно понадеяться на удачу, поспрашивать у знакомых или обратиться в налоговую. Но гораздо удобнее воспользоваться специальным банковским сервисом для проверки контрагентов по официальным источникам.

Вот как работает этот инструмент:

- Выбираете контрагента, с которым планируете сотрудничать.

- В банковском приложении в специальном разделе для проверки контрагентов вводите его данные. Обычно достаточно указать ИНН, название компании или полное имя генерального директора.

- Сервис обработает полученную информацию и предоставит результат — полный отчёт по контрагенту, а также его рейтинг.

Так, всего за несколько минут можно узнать больше об организации или ИП, с которым планируется сотрудничество, и избежать рисков ведения бизнеса с недобросовестными контрагентами.

Бизнес-карта с кешбэком

Оформлять карты с кешбэком за покупки и возвращать часть потраченных средств могут не только обычные клиенты банков, но и предприниматели. В зависимости от банковского тарифа они могут получить обратно от 0,5 до 10% с каждой покупки по бизнес-карте на расчётный счёт.

Способ начисления кешбэка зависит от условий банковской программы лояльности:

- Некоторые банки возвращают своим клиентам на счёт деньги, которые они могут потратить на любые покупки.

- Часть банков перечисляет баллы, которые можно перевести в рубли в конце месяца — при условии, что предприниматель успел накопить определённую сумму, например кратную 1 000 или 3 000 баллов.

- Ещё один тип кешбэка — это баллы на оплату услуг от партнёров банка. Например, таким кешбэком можно оплачивать бизнес-тренинги, получать скидки на авиабилеты, оплачивать корпоративную связь и так далее.

Одна из особенностей корпоративного кешбэка — ограничение суммы вознаграждения. Большинство банков устанавливает лимиты для возврата в месяц или год. Например, не больше 15 000 рублей в месяц, независимо от суммы расходов.

Экспресс-гарантии

Банковская гарантия — это обещание банка погасить долг клиента, если он не выполнит обязательства перед третьими лицами. По сути, этот банковский инструмент работает как страховка — если предприниматель подведёт, сорвёт сделку или не выполнит условия по договору, заказчик всё равно получит денежную компенсацию.

Гарантия от банка пригодится для получения товаров или услуг в долг, а также оформления налоговых и таможенных льгот. Но чаще всего инструмент используют для участия в государственных закупках по 44-ФЗ и 223-ФЗ. Обычно этот инструмент служит альтернативой залогу — ведь возможность предоставить залог есть далеко не у всех компаний.

Например, весной школьная столовая заключила договор с фермером на покупку картофеля на 100 000 рублей. Для заключения договора фермер оформил банковскую гарантию в размере 10% от цены по контракту — 10 000 рублей. Наступила поздняя осень, а фермер так и не привёз школе картофель. Условия по договору не были выполнены, поэтому банк выплатит школе компенсацию, указанную в банковской гарантии, — 10 000 рублей, а затем взыщет эти деньги с фермера.

Банковская гарантия — это инструмент, который часто необходим для получения контрактов. Но она не снимает с предпринимателя обязательств по его выполнению.

Сейчас некоторые банки выдают гарантии всего за один день — достаточно выбрать подходящее финансовое учреждение и оставить заявку на сайте. Обращение рассматривают несколько часов. Если всё в порядке — клиенту пришлют проект банковской гарантии для ознакомления. Документ нужно согласовать с бенефициаром (это тот, кто получит по гарантии деньги, если клиент не сможет вернуть долг), а затем подписать и оплатить комиссию. Её сумма зависит от условий банка, срока и вида гарантии. Гарантия начинает действовать, когда банк отправляет электронную копию документа клиенту, а также размещает её в специальном реестре в течение 24 часов с момента выпуска.

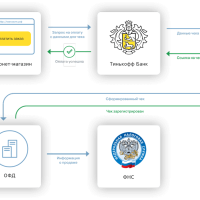

Расчётный счёт с выходом на маркетплейсы

Чтобы продавать товары в интернете, не обязательно создавать свой сайт. Достаточно разместить свою продукцию на маркетплейсах. Подключиться к одной или сразу нескольким торговым площадкам, открыть расчётный счёт, на который будет поступать выручка, запустить первые продажи — все эти услуги теперь можно получить онлайн в своём банке.

Многие банки вместе с открытием расчётного счёта предлагает ещё и дополнительные бонусы, которые могут быть полезны не только новичкам, но и опытным продавцам. Например:

- бесплатные курсы, которые учат искать товар, рассчитывать маржинальность и работать с рекламой и карточками товара;

- бухгалтерское сопровождение с автоматическим расчётом налогов;

- открытие валютного счёта для закупки товара за границей;

- кредиты на льготных условиях;

- овердрафт для закрытия кассовых разрывов.

Депозиты с процентами

Депозиты для бизнеса — это счета, которые открывают индивидуальные предприниматели и компании, чтобы хранить деньги и получать за это доход в виде процентов. Например, ИП заработал 2 миллиона рублей. Через полгода предприниматель планирует открыть на них новую торговую точку. Он может перевести деньги на депозит, и тогда он не только сохранит средства, но и получит за них проценты.

У банков есть готовые предложения для любого бизнеса, но процентная ставка и условия рассчитываются индивидуально в зависимости от суммы и срока размещения депозита. Есть варианты с пополнением и без, с досрочным снятием и без него. Некоторые банки предлагают депозиты без ограничения по объёму средств — начать можно даже с небольшой суммы. Есть даже срочные вклады с размещением на один день.

Обычно депозиты можно открывать только в рублях. Доход, полученный с процентов по вкладу, облагается налогом по системе налогообложения компании.

Процесс замены генерального директора и учредителя: ключевые аспекты и нюансы

Процесс замены генерального директора и учредителя: ключевые аспекты и нюансы

Как выбрать надёжного бизнес-партнёра: рекомендации и советы

Как выбрать надёжного бизнес-партнёра: рекомендации и советы

Внесение изменений в налоговую отчетность: ключевые аспекты и процедура

Внесение изменений в налоговую отчетность: ключевые аспекты и процедура

Подготовка и оформление отчета о командировке: основные моменты и рекомендации

Подготовка и оформление отчета о командировке: основные моменты и рекомендации

Секреты налоговой оптимизации для малого бизнеса

Секреты налоговой оптимизации для малого бизнеса

Расчетный счет в Тинькофф Банке: преимущества и возможности для бизнеса

Расчетный счет в Тинькофф Банке: преимущества и возможности для бизнеса

Пошаговое руководство по открытию ООО: ключевые аспекты и необходимые документы

Пошаговое руководство по открытию ООО: ключевые аспекты и необходимые документы

Расчетно-кассовое обслуживание в Сбербанке для ИП и ООО: процедура открытия счета и условия обслуживания

Расчетно-кассовое обслуживание в Сбербанке для ИП и ООО: процедура открытия счета и условия обслуживания

Открытие и обслуживание расчетного счета в Совкомбанке: преимущества и условия

Открытие и обслуживание расчетного счета в Совкомбанке: преимущества и условия

Расчетно-кассовое обслуживание в банке ВТБ для бизнеса: условия, преимущества и процесс оформления

Расчетно-кассовое обслуживание в банке ВТБ для бизнеса: условия, преимущества и процесс оформления

Благотворительность и бизнес: взаимодействие и возможности

Благотворительность и бизнес: взаимодействие и возможности

Взаимодействие бизнеса и самозанятых: основные аспекты и советы по эффективной работе

Взаимодействие бизнеса и самозанятых: основные аспекты и советы по эффективной работе

Редактор:

Редактор: